Gợi ý phương án tái cơ cấu nợ trái phiếu cho doanh nghiệp

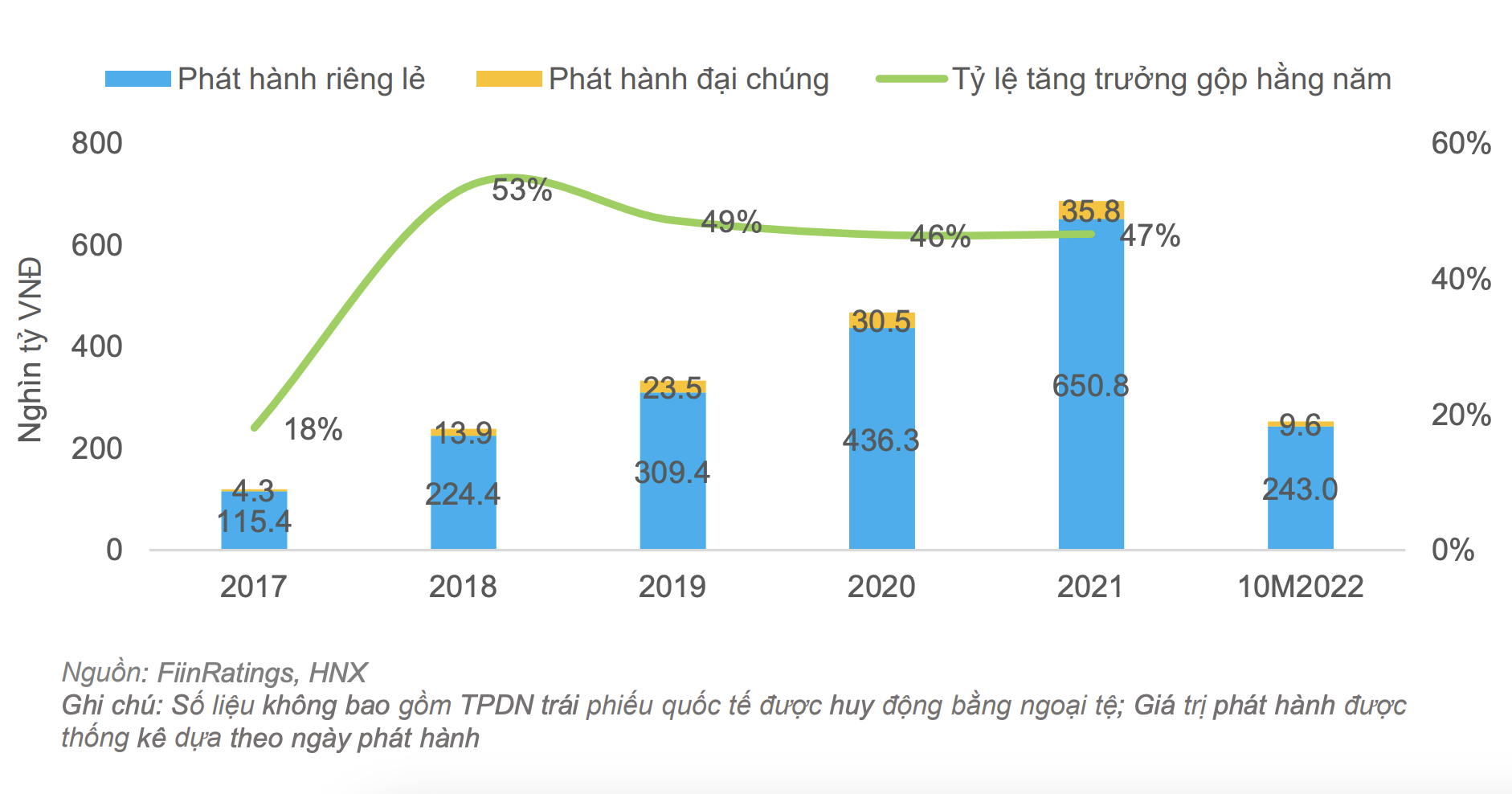

Công ty Cổ phần FiinGroup Việt Nam Việt Nam mới có báo cáo về thị trường trái phiếu. Theo đó, đối với thị trường sơ cấp, báo cáo cho biết: Giá trị phát hành trái phiếu doanh nghiệp (TPDN) 10 tháng đầu năm đã giảm mạnh và chỉ đạt hơn 252 nghìn tỷ đồng, giảm gần 63,3% so với cả năm 2021. Trong đó, qua kênh phát hành riêng lẻ đạt 242,4 nghìn tỷ đồng và qua kênh chào bán ra công chúng đạt 9,53 nghìn tỷ đồng.

Theo báo cáo FiinGroup Việt Nam, kênh phát hành TPDN ra công chúng ghi nhận 23 đợt chào bán, sụt giảm mạnh so với con số của năm 2021 là 40 đợt. Các doanh nghiệp vẫn lựa chọn kênh chào bán đại chúng bao gồm chủ yếu các tổ chức tín dụng (LienVietPostBank, BIDV, Bắc Á Bank, Sacombank), doanh nghiệp bất động sản (Novaland, Bamboo Capital, TNS Holdings) và công ty chứng khoán (VNDirect).

Ngân hàng và Bất động sản tiếp tục duy trì vị thế nhóm nhà phát hành lớn nhất khi chiếm 79% giá trị phát hành toàn thị trường. Giá trị 10 tháng đầu năm 2022 của hai nhóm này lần lượt là 142,24 nghìn tỷ đồng và 51,6 nghìn tỷ đồng.

Đối với thị trường thứ cấp, số lượng đợt phát hành trái phiếu niêm yết được ghi nhận trên thị trường thứ cấp đạt 60 đợt trong tháng 10, tăng thêm 20 lô trái phiếu niêm yết mới so với tháng đầu năm. Dù quy mô thị trường thứ cấp còn hạn chế nhưng xu hướng phát hành các đợt TPDN niêm yết được dự đoán tiếp tục gia tăng.

Báo cáo FiinGroup Việt Nam dự báo, thị trường thứ cấp trong thời gian tới sẽ gặp nhiều thuận lợi từ các quy định mới của Nghị định 65/2022/NĐ-CP, trong đó bổ sung điều kiện doanh nghiệp chào bán riêng lẻ phải đăng ký giao dịch, lưu ký tại Trung tâm Lưu ký Chứng khoán. Ngoài ra, nghị định cũng đề cập việc đưa vào vận hành hệ thống giao dịch thứ cấp tập trung cho TPDN phát hành riêng lẻ.

|

| Giá trị phát hành trái phiếu trong 10 tháng đầu năm 2022 và các năm trước. (Nguồn: FiinGroup Việt Nam) |

Về việc mua lại TPDN, theo báo cáo FiinGroup Việt Nam, giá trị mua lại TPDN trong 10 tháng đầu năm 2022 đạt 143,44 nghìn tỷ đồng, tăng 41,9% so với cùng kỳ 2021, tập trung vào các trái phiếu cận đáo hạn. Bất động sản và Tổ chức tín dụng là 2 lĩnh vực có khối lượng mua lại trái phiếu lớn nhất.

"Mặc dù việc mua lại tạo áp lực dòng tiền lên doanh nghiệp, tuy nhiên chúng tôi tin rằng đây là dấu hiệu tích cực cho vấn đề thanh khoản hiện nay đặc biệt đối với các doanh nghiệp có đủ tiềm lực tài chính và giảm thiểu gánh nặng nợ vay trong bối cảnh lãi suất tăng cao hiện nay", báo cáo FiinGroup Việt Nam đưa ra quan điểm.

Về phương án tái cơ cấu nợ trái phiếu, theo báo cáo FiinGroup Việt Nam, thị trường chứng kiến nhiều hoạt động tái cơ cấu nợ trái phiếu đang diễn ra. Một số phương án khả thi có thể kể đến như: gia hạn kỳ trả nợ có thanh toán, gia hạn kỳ trả nợ không cần thanh toán, hay “hàng đổi hàng”. Trong đó, “hàng đổi hàng” là một lựa chọn quan trọng và phụ thuộc nhiều vào bản chất hoạt động kinh doanh và sản phẩm của mỗi doanh nghiệp. Nhà đầu tư có thể đồng tình với giải pháp này khi có đầy đủ thông tin và pháp lý về tài sản được sử dụng để hoán đổi.

"Các giải pháp trên đảm bảo lợi ích cho cả 2 bên, nhà phát hành không bị áp lực dòng tiền và nhà đầu tư vẫn có thể thu hồi khoản đầu tư trong tương lai mà không phải cắt lỗ. Trên thực tế, thị trường vừa qua đã chứng kiến nhiều doanh nghiệp áp dụng các giải pháp trên", báo cáo FiinGroup Việt Nam nhận định.

Bình luận